За первые три квартала 2023 г. объем выданных ипотечных кредитов существенно превысил (на 71,8%) аналогичный показатель соответствующего периода 2022 г. Катализатором роста спроса выступают рост доходов населения, льготные программы ипотечного кредитования, ожидания, связанные с его ужесточением, а также совместные программы банков и застройщиков. В последнее время наблюдается ухудшение стандартов кредитования: увеличивается доля ипотечных кредитов заемщикам с высоким показателем долговой нагрузки (ПДН).

Совокупный портфель ипотечных жилищных кредитов (ИЖК) на 1 октября 2023 г. достиг объема 16,9 трлн руб. Прирост совокупного портфеля за три квартала текущего года составил 3,1 трлн руб., или 22,1%, что существенно превышает показатели за аналогичный период прошлого года, когда портфель ипотечных кредитов вырос на 1,3 трлн руб., или на 11,2%. Всего за девять месяцев 2023 г. выдано около 1,5 млн кредитов общим объемом 5,5 трлн руб., соответствующие значения предшествующего года составили 0,9 млн кредитов объемом 3,2 трлн руб., прирост стоимостного объема выдач относительно прошлогоднего периода составил 71,8%. В целом объемы выдач уже превысили совокупный объем выдач за весь 2022 г. и в конце года могут превзойти рекордный объем выдач ипотечных кредитов за 2021 г. (6,2 трлн руб.).

Структура выдач не претерпела серьезных изменений: под влиянием продления государственных программ со сниженной процентной ставкой объем ипотечного кредитования на первичном рынке (ИЖК по ДДУ) составил 40,1% общего объема выдач (в 2022 г. за аналогичный период данный показатель составлял 44,5%).

Абсолютно все сделки заключались в рублевом сегменте. Начиная с июля 2022 г. кредиты в иностранной валюте не предоставлялись. В настоящее время задолженность по валютным кредитам составляет 7,7 млрд руб., или менее 0,1% общего объема задолженности по ипотечным кредитам. Предоставление кредитов в иностранной валюте нецелесообразно как для заемщиков (по причине нестабильности рубля), так и для банков (в силу действия заградительной надбавки к коэффициентам риска (от 200% и выше в зависимости от ПСК).

Средний размер ипотечного кредита за год вырос на 16,5% до 4,6 млн руб. (в октябре 2022 г. – 3,95 млн руб.), что обусловлено ростом цен на недвижимость в условиях ажиотажного спроса. В настоящее время цена перестает быть самым важным фактором при заключении сделки для банковских клиентов, в большей степени они ориентируются на размер еже- месячного платежа, который, в свою очередь, также вырос на 15,0% и на 1 октября 2023 г. составил 30,8 тыс. руб. (год назад – 26,8 тыс. руб.). Средневзвешенный срок кредитования увеличился, к концу III квартала текущего года он составил 24,6 года, годом ранее данный показатель был равен 23,2 года (прирост на 6,0%). Увеличение срока кредита позволяет снизить ежемесячную долговую нагрузку на заемщиков, тем самым снижая риск невозврата кредита.

К положительной тенденции 2023 г. можно отнести сокращение доли рефинансирования в совокупном портфеле выданных ипотечных кредитов – на конец III квартала текущего года она составила 0,4% общего объема задолженности (год назад данный показатель соответствовал значению 2,5%). В течение года спрос на рефинансирование снижался под влиянием роста рыночных ставок.

Объемы секьюритизации выросли на 25,1% до уровня 1,15 трлн руб. Однако доля сделок секьюритизации в портфеле кредитов осталась практически неизменной – 6,7% (год назад – 6,9%). Таким образом, ожидаемого развития ипотечной секьюритизации после принятия поправок в законода- тельстве, облегчающих выдачу закладных на договоры долевого участия, и распространения цифровой ипотеки не произошло.

Качество кредитного портфеля остается на приемлемом уровне – просроченная задолженность за три квартала текущего года выросла незначительно – 2,2% и на 01.10.23 г. составляет всего лишь 0,4% объема совокупной задолженности по ИЖК (на конец III квартала 2022 г. – 0,5%), что значительно ниже, чем по другим видам банковского кредитования (около 4%).

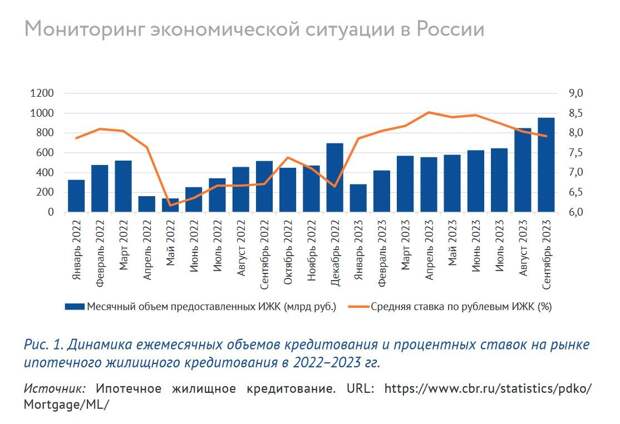

В первой половине текущего года средневзвешенная ставка по ипотечным кредитам имела тенденцию к повышению. Однако в III квартале, несмотря на резкое повышение ключевой ставки ЦБ РФ, средневзвешенная ставка скорректировалась в сторону снижения благодаря увеличению доли кредитования по программам господдержки. К концу III квартала ставка первичного рынка составила 5,9%, вторичного рынка – 9,9%. Динамика объемов кредитования и средневзвешенной ставки по рублевым ИЖК приведены на рис. 1. Несмотря на невысокий уровень просроченной задолженности, ЦБ РФ вынужден констатировать, что стандарты предоставления ипотеки в Рос- сии ухудшаются2. Около половины ипотечных кредитов предоставлено заемщикам с ПДН от 80% и выше.

Распространение совместных программ банков и застройщиков, которые первоначально были призваны стимулировать спрос за счет снижения ставки по кредиту («околонулевая» ипотека), привело к общему подорожанию жилья на первичном рынке и увеличению разрыва в ценах с вторичным рынком. В этих условиях банковские риски по кредитам, предоставленным на первичном рынке, повышаются из-за невозможности реализовать квартиру по цене первичного рынка в случае неплатежеспособности заемщика. В связи с этим Центробанк принял решение о повышении с 1 мая надбавок к коэффициентам риска по ипотечным кредитам – банки должны формировать дополнительные резервы, размер которых определяется уровнем первоначального взноса (в интервале от 10 до 30%). Однако в скором времени регулятор вынужден был признать, что майского повышения надбавок по ипотеке оказалось недостаточно.

С 1 октября Центробанк снова повысил надбавки к коэффициентам риска по ипотечным кредитам для ограничения рисков заемщиков и банков. Повышение затронуло надбавки к коэффициентам риска в зависимости от уровня первоначального взноса (от 0 до 100%) и значения ПДН заемщика. Несмотря на ухудшение стандартов ипотечного кредитования и меры, связанные с охлаждением рынка, Банк России прорабатывает возможность создания отдельных кредитных продуктов для клиентов, финансовое положение которых хуже среднего, но еще позволяет осуществлять регулярное обслуживание долга. Обычно банки не предоставляют долгосрочных кре- дитов таким клиентам. Таким образом, инициатива Центробанка связана не с ограничением, а со стимулированием кредитной активности банков, что в перспективе может привести к росту закредитованности населения и, как следствие, к росту числа банкротств физических лиц.

Перспективы льготной ипотеки в настоящее время остаются неопределенными. Программа льготной ипотеки с господдержкой должна завершиться, согласно плану, в середине 2024 г. Вероятность ее продления в том формате, в котором она существует последние годы (начиная с 2020 г.), невысока – растущую разницу между льготной и рыночной ставкой, которая доходит до 8–9 п.п., государству становится все сложнее покрывать.

Но и полная отмена представляется маловероятной – падение спроса на недвижимость и снижение объема продаж отрицательно скажется на развитии строительной отрасли, что повлечет за собой замедление роста экономики в целом. Поэтому наиболее вероятным вариантом является обновление льготной программы с введением дифференцированных ставок, привязанных к уровню доходов граждан в разных регионах страны.

До конца текущего года ипотека с господдержкой будет удерживать рынок от обвала – при росте доли льготной ипотеки общее число выданных кредитов будет стагнировать. Однако потенциально высокий спрос позволит банкам со временем адаптироваться к меняющимся условиям и продолжить агрессивную политику в виде наращивания портфеля ипотечных кредитов. Возможным выходом из кризиса станет разработка бюджетных вариантов ипотеки (зеленая ипотека, ипотека на строительство частных домов) и их частичная поддержка со стороны государства.

Свежие комментарии