Финансовый рынок России к 2035 году будет стремиться к большей независимости от международного капитала, опираясь на внутренние ресурсы и дружественные страны. Основными драйверами станут внедрение искусственного интеллекта, развитие цифровых активов и повышение финансовой грамотности. К таким выводам пришли студенты 3 курса экономического факультета Финансового университета при правительстве РФ Мастернак Михаил, Черников Егор, Крицкий Артём, Алëшин Александр, Алибеков Тимур, Виноградов Леонард, представляющие команду «ИнвестБаза» в форсайт-сессии «Будущее финансовых рынков» (FINFOR-2024).

С работами других участников можно познакомиться на нашем сайте.На 1 октября 2024 года акции нефинансовых организаций занимали наибольшую долю в структуре котируемых акций — 72,6%, или 32,1 трлн рублей.

Капитализация российского рынка акций и динамика Индекса Московской биржи (IMOEX), млрд рублей

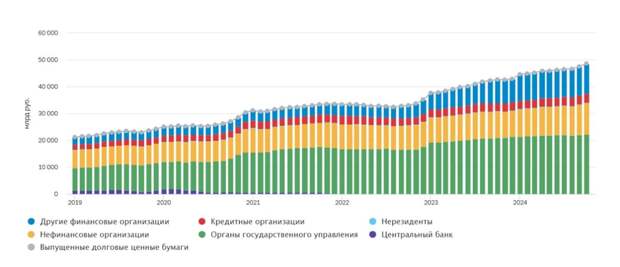

В структуре задолженности по долговым ценным бумагам на 1 октября 2024 года наибольший вес приходился на облигации органов государственного управления (45,9%), нефинансовых организаций (23,9%) и других финансовых организаций (22,8%).

Долговые ценные бумаги (по секторам экономики), млрд рублей

Начиная с 2018 года, наблюдается значительный рост интереса у населения к участию в инвестиционной деятельности, что подтверждается стремительным увеличением числа частных инвесторов. В 2019 году их количество возросло на 95% по сравнению с 2018 годом, в 2020 году — на 128,2%, а в 2021 году — на 93,2%.

Однако после 2021 года мы наблюдаем заметное замедление темпов роста числа частных инвесторов. В 2022 году прирост составил 35,3% по сравнению с 2021 годом (с 17 миллионов до 22,9 миллиона), в 2023 году — 29,7% (с 22,9 до 29,7 миллиона), а к концу августа 2024 года — только 11,1% (с 29,7 до 33 миллионов).

Такое снижение темпов роста может быть связано с уменьшением первоначального спроса, который возник с появлением возможности легко участвовать в инвестиционной деятельности, а также с достижением локального максимума в количестве новых участников фондового рынка среди частных инвесторов.

По состоянию на 1 октября 2024 года количество физических лиц, имеющих брокерские счета на Московской бирже, составило 33,8 миллиона (прирост на 437 тысяч за сентябрь), а количество открытых счетов достигло 61 миллиона (прирост на 1,1 миллиона за сентябрь).

Важную роль в инвестировании играют культурные особенности. Россияне умеренно ориентированы на долгосрочные цели и избегают неопределенности, предпочитая консервативные банковские вклады и другие безрисковые активы. Несмотря на это, у России есть потенциал для долгосрочных инвестиций (10–15 лет). Российскому обществу присущи готовность к риску и краткосрочный подход, что проявляется в выражениях "авось" и "небось". Это может объяснить интерес инвесторов к спекулятивным стратегиям, стремящимся к быстрой наживе, но с низкой вероятностью успеха.

Тренды, которые начнут оказывать влияние в будущем

Санкции привели к ограничениям на покупку иностранной валюты и акций в России, которые касаются только недружественных стран. В ответ на это вырос интерес к юаню и китайскому финансовому рынку.

Цифровизация продолжает набирать обороты, и даже консервативные участники рынка проявляют интерес к ней. Платежные системы будут активно развиваться и могут включать искусственный интеллект для различных целей.

Также стоит отметить рынок цифровых финансовых активов (ЦФА), который включает в себя токенизированные финансовые инструменты, обеспеченные стейблкоинами, и невзаимозаменяемые токены (NFT). Эта сфера развивается очень быстро, и доля таких активов в портфелях участников рынка постоянно растет.

Тренды, которые исчезнут в среднесрочной перспективе

В настоящее время наблюдается тенденция к снижению значимости международных инвесторов для российского фондового рынка. Нестабильная экономическая ситуация и санкции ограничивают приток капитала в страну, что вынуждает рынок полагаться исключительно на собственные ресурсы.

Если бы доля зарубежного капитала из дружественных стран начала расти на российском фондовом рынке, то это было бы позитивным трендом для развития рынка.

Финансовый рынок в 2035 году

Согласно базовому сценарию, количество инвесторов будет продолжать расти, но более умеренными темпами, чем в предыдущие годы. Это связано с эффектом высокой базы и постепенным сокращением населения России.

Повышение финансовой грамотности населения через образовательные программы снизит барьеры для регулярных вложений, уменьшит страх перед неопределенностью и стремление к экстремальному риску. Цифровизация финансовых услуг, их стабильность и прозрачность укрепят доверие к финансовой системе.

Продвижение долгосрочных инструментов инвестирования, таких как ИИС-3 и ПДС, сформирует новую поведенческую установку — ориентацию на долгосрочные вложения.

Люди, уже имеющие брокерские счета, вернутся на биржу с новыми ориентирами. В связи с возрастающей популярностью цифровых финансовых активов (ЦФА) мы ожидаем увеличения их доли в портфелях частных инвесторов. Этому будут способствовать решения правовых аспектов ЦФА, а также расширение первичного и вторичного рынков.

С развитием тенденции цифровизации экономики мы прогнозируем рост уровня цифровизации финансовых услуг для физических лиц.

В последнее время наблюдается значительный рост числа первичных размещений акций. Учитывая национальные цели Российской Федерации, мы предполагаем, что темпы выхода эмитентов на биржу сохранятся в последующие годы вплоть до 2035 года.

В свете всех вышеупомянутых тенденций мы ожидаем, что доля российского фондового рынка к ВВП будет составлять от 70 до 75 процентов.

Полная версия работы (Скачать)

Свежие комментарии