У Сбербанка начинают проявляться проблемы. В отчетах банка звучит множество «звоночков» уже долгое время.

Сбер отчитался за октябрь, процентная маржа на минимумах за два года, хуже было только в COVID. Отчисления в резервы растут, но прибыли помогло уменьшение налога. Банк показал прибыль выше, чем в прошлом году.

Но за счет чего? За свет разных факторов.Банк в этом году стабильно генерирует прибыль выше, чем в 2023 году, но для этого использовал разные хитрости: в первом полугодии было низкое резервирование, потом резкое сокращение операционных расходов и перенос выплаты дивидендов. В этом месяце на помощь пришли прочие доходы и налоги. Если бы не они, мы бы увидели прибыли ниже 100 млрд рублей, потому что отчисления в резервы уже выше, чем в 2023 году. Процентная маржа упала на уровень 2022 года.

Корпоративные кредиты - единственная помощь для банка в это нелегкое время. Частным клиентам в октябре было выдано 405 млрд рублей кредитов (-48% г/г), в сентябре – 483 млрд. Портфель жилищных кредитов вырос на 0,9%, в сентябре был рост на 1,1%, с начала года – 7,7%. В октябре банк выдал всего 206 млрд ипотечных кредитов (-56,6% г/г), снижение связано с отменой льготной ипотеки. Какой вывод можно сделать? С ипотекой регулятор, похоже, разобрался, охлаждение уже видно.

Портфель потребительских кредитов снизился на 1,5%, в сентябре снижался на 0,6%. Уже два месяца подряд портфель снижается. Снижение связано с тем, что с 1 сентября регулятор повысил надбавки к коэффициентам риска по необеспеченным потребительским кредитам и взвинтил ключевую ставку до 21%. Также делаем вывод, что регулятор разобрался и с потребительским кредитованием.

Но корпоративный кредитный портфель увеличился на 3,2%, в сентябре на 2,9%. Так как корпоративные кредиты выдаются с плавающей ставку, делаем вывод, что бизнес готов кредитоваться под 21%+. При этом портфель корпоративных кредитов прирос всего на 865 млрд, это значит, что большая часть была взята на рефинансирование. Это звоночек для регулятора, потому что это проинфляционный фактор. Компании кредитуются очень сильно, спрос никуда не падает даже при такой ставке, но почти 2/3 суммы - это рефинансирование. То есть компаниям становится очень плохо, и дефолты скоро постучатся в двери многих банков.

Чистые процентные доходы «Сбера» в октябре выросли на 2,6%, чистые комиссионные доходы – на 6,6%, чистая прибыль – на 1%. Уже видно процентное уменьшение по сравнению с прошлым годом. Судя по приросту розничного кредитного портфеля, 265 млрд из 405 пошли на рефинансирование. Банк не раскрывает прочие доходы, но судя по операционной прибыли, там около +8,5 млрд рублей, годом ранее был убыток более, чем 30 млрд. Данный эффект произошел из-за курсовых разниц и золота.

Расходы на резервы за октябрь 2024 года составили 68,8 млрд рублей (годом ранее всего 1,1 млрд). По году наконец рост, в 1 полугодии 2024 года отчисления были сокращены во множество раз, но под конец года стоит ждать значительного увеличения из-за высокой ключевой ставки.

Операционные расходы составили 87,4 млрд рублей (+10,4% г/г), они стабилизировались на фоне самого крупного сокращения филиальной сети за 2 года (было закрыто 62 доп. офиса, а в текущем году Сбер закрыл почти 200 отделений).

В октябре Сбер признал переоценку отложенных налоговых активов и обязательств по ставке 25%. Налог в октябре составил 3,3 млрд рублей, годом ранее заплатили 31,4 млрд, то есть переоценка вышла в плюс, в то время как другие компании (ММК, Северсталь) отразили значительный минус.

Достаточность капитала банка сейчас на минимальных уровнях (11,7%), начиная с 2016 года. Проблема в том, что по дивидендной политике ключевым условием является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%, а ещё ЦБ скорректировал график установления антициклической надбавки (потребуется доп. капитал уже с 1 февраля). Сбер не оценивал стоимость этой набавки, но ВТБ сказал, что потребуется 120 млрд. Выводы делайте сами. Либо восстановят капитал, либо дивиденды могут сократить. Кажется, скорее всего, что восстановят, потому что в капитале на балансе находятся ОФЗ. Кроме того, со снижением ключевой ставки резервы будут распускаться. К выплате дивидендов, а они будут, скорее всего, в июле, как и в этом году должны восстановить.

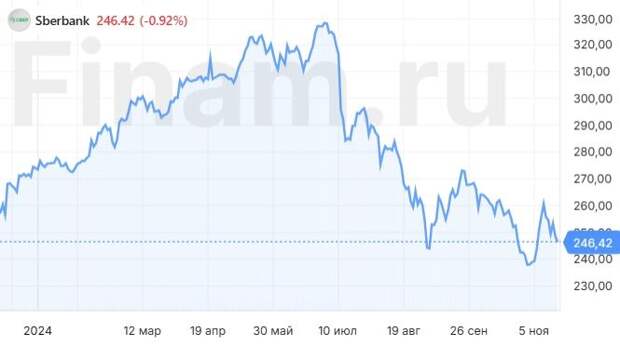

За 10 месяцев 2024 года Сбер заработал 29,4 рубля на акцию по РПБУ (дивидендная база – 50% от чистой прибыли), дивидендная доходность уже несильно впечатляет. Прогнозные дивиденды Сбера - в районе 36 рублей. Сбер сейчас торгуется по 250 рублей. Даже если прогнозный дивиденд сбудется, то дивидендная доходность будет около 14,2%. Вклады сейчас дают 21%. Разница почти 7%. Сбер всегда давал доходность чуть ниже однолетних ОФЗ, которые сейчас дают доходность 21%. Сбер интересен при 20%-м дивиденде, но это только мечты.

Сбер заплатит дивиденды летом, ЦБ прогнозирует ставку в 16-17% в следующем году, но даже если отталкиваться от ставки в 16-17%, то 14%-ая доходность представляет небольшой интерес. Сбер по 250 - это неинтересно, и драйверов для роста я не вижу, потому что меры регулятора по охлаждению розничного кредитования начали работать, также банк начал отчислять большие суммы в резервы, и это явно влияет на заработок.

Для долгосрочного инвестора, наверное, интересной была бы цена в 220-230 рублей за акцию. А если смотреть на выгоду в течение года, то интересна будет цена ниже 220.

Свежие комментарии