Макроэкономические тенденции

Российская экономика, несмотря на внешние ограничения, до сих пор показывает хорошие результаты. Мы подчеркиваем, что стремительное восстановление внутреннего спроса по своим темпам опережает падение экспорта. Мы по-прежнему полагаем, что ЦБ РФ станет поднимать ставку умеренным темпом, поскольку инфляция остается на достаточно низком уровне, и прогнозируем в текущем году более слабый в среднем рубль, чем в 2022 г. (USD/RUB 75 против 68) в связи с большим оттоком капитала.

Мы подтверждаем наш прогноз роста ВВП на 1% в 2023 г. В апреле экономика России начала расти (+3,3% г/г) впервые с 2К22. Обрабатывающая промышленность (+8% г/г в апреле) продолжает стимулировать восстановление внутреннего потребления. Тем не менее, поскольку на апрельские экономические показатели повлияла низкая база, пока рано судить о темпах экономического роста за весь год. Мы ожидаем, что положительная тенденция 1П23 сохранится в ближайшие месяцы благодаря фискальному стимулированию. Подтверждаем наш прогноз роста ВВП в текущем году на 1% или даже выше.

Ослабление рубля в 1П23 вызвано большим оттоком капитала. В 1П23 рубль потерял около 20% против доллара США, в основном в связи с интенсивным оттоком капитала и дефицитом иностранной валюты на рынке. Спрос на валюту обусловлен продолжающимся выкупом бизнеса нерезидентов. Мы не знаем подробностей о данных сделках, но этот фактор остается решающим для курса рубля, который представляется перепроданным. Кроме того, спрос на валюту на открытом рынке по-прежнему высокий на фоне недостаточного предложения со стороны экспортеров, чья активность на валютном рынке остается слабой. Банк России отметил, что в мае чистые продажи валюты экспортерами повысились до $9,1 млрд — недостаточно, чтобы значимо укрепить рубль к доллару США.

Мы прогнозируем средний курс USD/RUB в 2023 г. на уровне ~75. Полагаем, что рост цены Brent в 2П23 (до $100/барр.) и продаж валютной выручки экспортерами в связи с изменением нефтяного бенчмарка увеличит ликвидность на валютном рынке. Соответственно, рубль в предстоящие месяцы укрепится до курса USD/RUB 75–80.

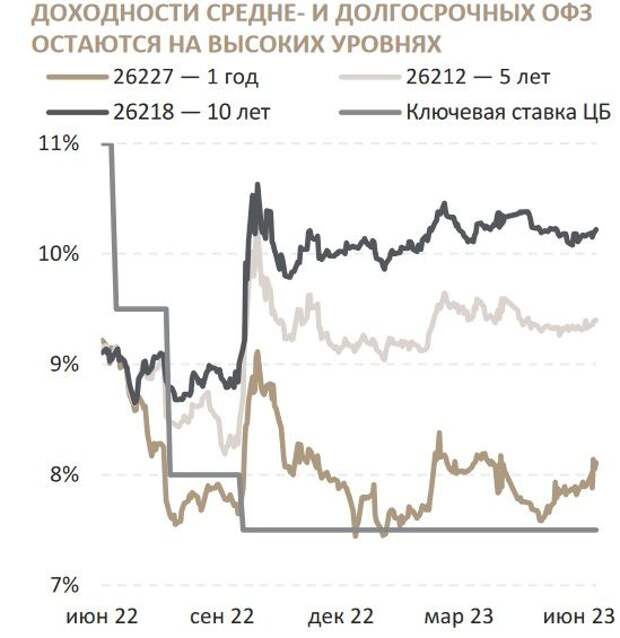

До конца года Банк России, по нашей оценке, повысит ставку до 8%. Банк России по итогам июньского заседания совета директоров принял решение оставить ключевую ставку без изменения на уровне 7,50%. Однако регулятор уже более определенно говорит о сроках, когда начнется цикл ужесточения монетарных условий. Мы полагаем, это может произойти на следующем заседании совета директоров, назначенном на 21 июля. Это опорное заседание, когда ЦБ РФ публикует обновленные прогнозы и когда появится больше макроэкономических данных. Впрочем, мы по-прежнему не видим оснований для резких движений и считаем, что до конца года ставка составит 8%. Если судить по премиям за риск, рынок ОФЗ уже закладывается на движение к такому уровню. Ключевой фактор, предопределяющий масштаб повышения ставки, — длительность фискального стимулирования экономики с точки зрения госрасходов.

Ставки высокие, и надолго

После взлета доходностей в сентябре прошлого года среднесрочные и длинные бумаги продолжают консолидироваться на достигнутых уровнях.

На фоне растущих проинфляционных рисков ЦБ РФ ужесточил риторику и не исключает повышения ключевой ставки на следующих заседаниях. В таких условиях мы сохраняем безрисковую ставку, используемую для оценки акций, на неизменном уровне в 10%, а на долговом рынке считаем интересными среднесрочные госбумаги и инфляционные линкеры.

Доходности длинных ОФЗ продолжают консолидироваться на высоких уровнях. В конце сентября прошлого года доходности ОФЗ выросли примерно на 100 б. п. вдоль всей кривой. С тех пор на коротком участке доходности вернулись на начальные позиции, в то время как доходности среднесрочных и длинных госбумаг продолжают консолидироваться на новых уровнях. Спред между 1- и 10-летними ОФЗ за это время существенно расширился и держится в диапазоне 200–250 б. п. Такие значения существенно выше средних за последние три года, и, на наш взгляд, наклон кривой выглядит чрезмерным, однако пока мы не видим факторов, способных привести к сужению спреда.

ЦБ грозится ужесточением денежно-кредитной политики. Причиной взлета ставок в сентябре прошлого года стал рост геополитических рисков, опасения Банка России относительно роста инфляции и намеки регулятора на возможный переход к ужесточению денежно-кредитной политики. Смена тона резко снизила интерес инвесторов к средне- и долгосрочным госбумагам с фиксированным купоном. На каждом последующем заседании ЦБ РФ все больше уделял внимания растущим инфляционным рискам и заявлял о возможном повышении ключевой ставки, однако пока регулятор так и не перешел от слов к делу, сохраняя ставку на уровне 7,5% годовых. Мы не исключаем, что во второй половине года ключевую ставку могут повысить до 8% годовых.

Мы по-прежнему считаем, что у ставок нет возможности существенно снижаться. На наш взгляд, в текущих условиях у доходностей длинных ОФЗ крайне низкие шансы на снижение. На дальнем участке присутствует навес предложения со стороны Минфина России, который размещает преимущественно длинные бумаги и регулярно предлагает премию ко вторичному рынку для стимулирования спроса. При этом, с учетом растущих проинфляционных рисков и возможного повышения ключевой ставки, спрос на длинные бумаги с фиксированным купоном со стороны участников рынка невелик.

Лучший выбор — среднесрочные бумаги. На наш взгляд, повышение ключевой ставки окажет негативное влияние на самые короткие госбумаги - со сроком погашения менее года, которые сейчас дают доходность 7,2–8% годовых. При этом среднесрочный участок и длинные выпуски в меньшей степени подвергнутся давлению — не исключено, что могут отреагировать на рост ставки положительно (рынок увидит, что ситуация находится под контролем). С точки зрения баланса процентных рисков и потенциальной доходности мы считаем наиболее интересными бумаги с погашением через 5–8 лет, доходность по которым сейчас составляет около 10% годовых. В то же время на горизонте полугода мы ожидаем умеренного роста инфляции, поэтому, по нашей оценке, инфляционные линкеры на коротком временном горизонте могут показать лучшую доходность по сравнению с бумагами с фиксированной доходностью.

Свежие комментарии